iDeCoでどんな銘柄を選んでよいかわからない。

そんな方も多いのではないでしょうか。

そこで今回は、個人投資家の私がおすすめできるiDeCo銘柄をご紹介します。

特に今回は、低コストで取り扱い本数が多いことで有名なSBI証券と楽天証券で買える銘柄に絞ってご紹介します。

目次

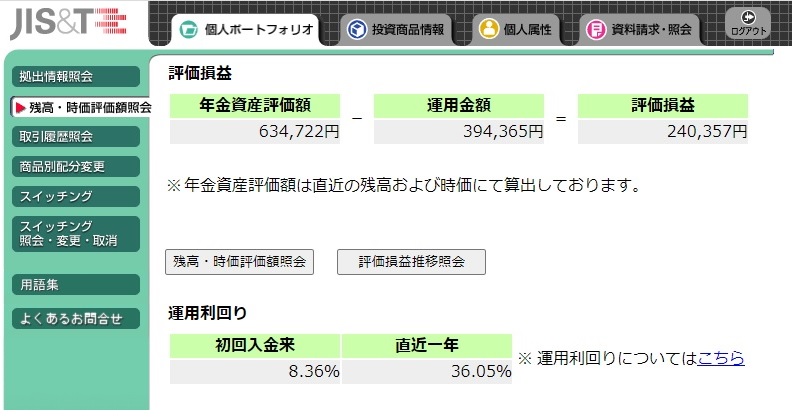

ちなみは私は会社員時代に企業型確定拠出年金に加入しており、その12年間半の運用成績は平均年率8.36%でした(下図)。

リーマンショックや東日本大震災、コロナショックなどの大暴落を経験したこの12年間半において平均利回り8%を確保できた投資結果は悪くないと思います。

そんな経験から推奨できるエッセンスをお伝えできればと思います。

結論からいうとおすすめできる銘柄はSBI証券のiDeCoであれば、

三菱UFJ国際-eMAXIS Slim米国株式(S&P500),

楽天証券のiDeCoであれば、

たわらノーロード先進国株式です。

選ぶポイントから説明していきます。

選ぶポイント

選ぶポイントは①信託報酬の安さ、②運用実績、③資産の種類の三つです。

①の信託報酬は毎年かかるコストです。

信託報酬が低いほどあなたが受け取る実質リターンは上がるので、できるだけ低いものを選びましょう。

目安として0.2%以下のもの、より望ましくは0.1%以下のものを選ぶとよいです。

②運用実績は「運用年数」と「10年間の平均利回り」を調べます。

運用年数はファンドが誕生してから10年以上経過しているものをなるべく選びましょう。

ただし、誕生から10年以下であっても10年以上続いているベンチマークを用いているファンドはOKです。

(ベンチマークとは投資信託の運用指標のこと/ex: S&P500, MSCIコクサイなど)

10年間の平均利回りは6%以上を目安にしてください。

(ちなみに有名なベンチマークであるS&P500の2010-2020年の平均年率は11.2%です)

③おすすめできる資産の種類としては「株のパッケージとなっている投資信託」の一択です。

債券や金、REITなどは5年以上の長期運用する前提であれば、メリットはありません。

長期利回りで株(投資信託)に勝てないからです。

債券は、株(投資信託)よりも変動を抑える効果がありますが、5年以上の長期運用であれば気にする必要はありません。

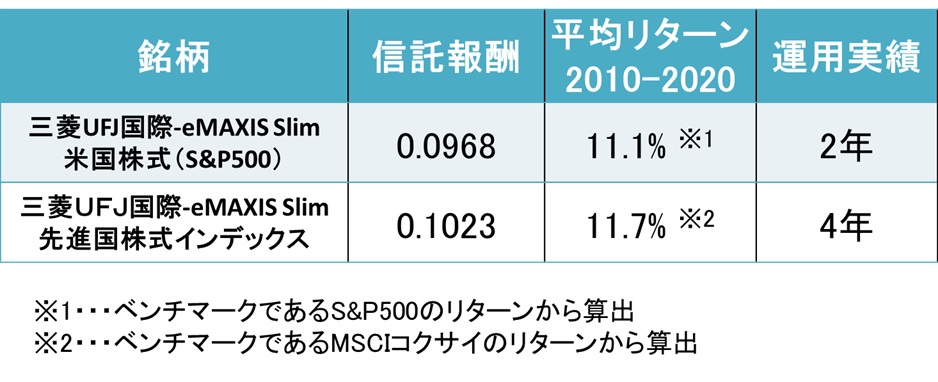

SBI証券でおすすめの銘柄2つ

3つのポイントを満たし、SBI証券で買えるiDeCo銘柄の代表例は以下の2つです。

この2つのファンドは、設立から10年以下ですが、それぞれ指標としているベンチマークは30年以上の実績があるものなので運用方針の信頼性としては問題ありません。

2つの銘柄のちがいはアメリカ上場の主要500社に投資するか、アメリカを含む先進国上場の1318社に投資するかのちがいです(実は後者も65%はアメリカ企業です)。

平均利回りや信託報酬にもほとんど差はありませんので、正直どちらを選んでもよいと思います。

ただし、私であったら今のところはeMAXIS Slim 米国株式(S&P500)を選びます。

理由は、信託報酬がわずかに低いこと、S&P500という100年の歴史があるベンチマークを用いていること、そしてアメリカ企業はイノベーションを生みやすいこと、世界に進出し世界経済の恩恵も取り込めることなどが理由です。

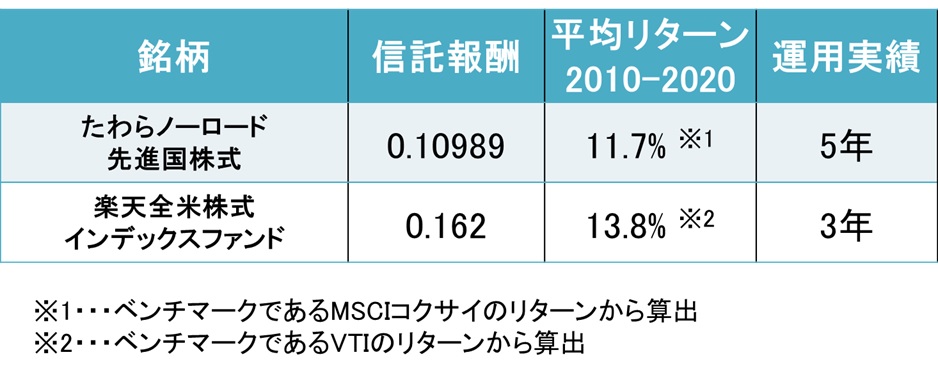

楽天証券でのおすすめの銘柄2つ

楽天証券で買える銘柄だったら以下の2つが代表例です。

楽天の2つだったら、たわらノーロード先進国株式をおすすめします。

毎年必ずかかる信託報酬が低いのが決めてです。

直近10年の平均リターンは2%ほど楽天全米株式が有利ですが、今後もずっと続くとは言い切れないので確実な長期的メリットの恩恵が受けられる信託報酬の低さを重視しました。

たわらノーロード先進国株式のベンチマークは先程紹介したMSCIコクサイなのでアメリカを含む先進国企業1318社が投資対象です。

買った後の注意点

買った後にやることは3つあります。

② リバランスを定期的に行う

③ 引き出し期限に近づいたら債券を組み入れる

リスク資産の保有割合の決定

元本保証資産とリスク資産の保有割合(ポートフォリオ)を決めましょう。

元本保証資産とは現金のことをいい、リスク資産とは先程おすすめした投資信託のことです。

おすすめは、「元本保証:リスク資産 = 20:80」です。

資産全体の「長期的な利回りの良さ」と「リバランスのしやすさ」を両立するのが、このぐらいの比率だからです。

ちなみに投資の神様のウォーレンバフェットも投資初心者には20:80を推奨しています。

長期的な利回りを少し下げてもよいから、日々の価格変動を抑えたいと考える人はもう少しリスク資産の割合を下げてもよいです。

例えば、「元本保証:リスク資産=30 : 70」とかですね。

リバランスを定期的に行う

日々、運用していると資産のバランスは崩れてきます。

そのときは元の比率に調整しましょう。

そうすることでリスクをコントロールしながら長期的な利回りを維持することができます。

例えば、元本保証:リスク資産=20:80で設定していた割合が、株価が上がって10:90になったとしましょう。

この場合は投資信託を10%分売って、現金10%に変えます。

こうすることで元の20:80を維持するのです。

一方で、株価の暴落が来て50:50になった場合は、リスク資産を80にするようにリスク資産を買いに増して20:80に戻します。

このようにリバランスを行ってください。

リバランスは一見すると、人間の心理的には逆の行動になるので怖いですが、こうすることでリスクをコントロールしながら長期利回りを最大化できます。

リバランスの頻度としては、少なくて年一回、多くて月一回といった感じです。

年一回でも月一回でも、正直それほど運用成績は変わりません。

引き出し期限に近づいたら債券を組み入れる

確定拠出年金の一般的な満期日は60歳ですが、満期日直後に株価の暴落がきたら、リバランスで調整することができません。

そのリスクに対応するため、満期日が近づいてきたら、債券を少し組み入れることをおすすめします。

債券を組み入れることで、利回りを少し削ることになりますが、価格変動を減らせます。

冒頭のポイントでリスク資産は株のパッケージである投資信託をおすすめしましたが、満期日が近づいてきた場合は例外です。

目安としては満期日まで3年を切ってきたら債券の組み入れを検討してみてください。

保有割合の一例は

元本保証:債券ベースの投資信託:株ベースの投資信託=20:40:40

といった具合です。

まとめ

SBI証券や楽天証券で買えるおすすめのiDeCo銘柄をご紹介しました。

信託報酬、運用実績、資産の種類で選ぶのがポイントです。

今現在のおすすめはSBI証券なら三菱UFJ国際-eMAXIS Slim米国株式(S&P500)、楽天証券なら、たわらノーロード先進国株式です。

ご自身でも一度は徹底的に比較されることをおすすめします。

今後はさらに低コストのファンドが登場するかもしれませんが、選ぶポイントは変わりませんので都度、いいものに更新していってください。

買った後のリバランスも忘れずに。