今のご時世、年金もあまり期待できないし、会社員の退職金を減っている傾向にあります。

そこで、政府もNISAやIDECOなど投資の税制優遇制度を整えて、国民の金融投資を少しでも後押ししようとしています。

ただ、投資をして資産形成していかなきゃいけないのはわかったけど、

「どういう投資信託を買えばよいかわからない」。

「失敗するのが怖い」。

そんな悩みをお持ちの方もいらっしゃるのではないでしょうか。

そこで今回は、投資歴13年の私が「これだけは買ってはいけない致命的な投資信託」と「投資信託の良し悪しを見極めるポイント」について解説したいと思います。

目次

買ってはいけない致命的な投資信託3選

金融機関が薦めてくる投資信託

特に地方銀行や信用金庫が薦めてくる投資信託は手数料が格段に高く危険です。

例えば、購入手数料が3%で信託報酬(維持コスト)が1.5%といった商品です。

銀行員の方には申し訳ないですが、基本的に購入費用が0ではないですし、維持手数料も優良なものに比べて10倍以上に設定されていてお薦めできません。

なんでコストが高いのでしょうか。

理由の一つ目は営業員の費用を上乗せする必要があるからです。

銀行独自で開発した投資信託は基本的に存在しないため、別会社で売られている金融商品を仲介することになります。

しっかりと銀行として経費を上乗せしないと利益が得られないのです。

二つ目としては、優良な投資信託は銀行と相性が悪いことが挙げられます。

コストが低い優良な上場投資信託は銀行が稼げないから薦めてきません。

優良なファンド(バンガードやiシェアーズ)は、ブランドイメージ死守(and顧客利益)のため、基本は購入費用を0にしたいので、対面営業コストが上乗せされる銀行経由での販売を嫌います。

銀行としても低金利の今、利ザヤを抜くために、手数料の高い投資信託を販売したいのが本音なのです。

私が某信用金庫で営業を受けた投資商品は、購入手数料が3%、信託報酬1.5%の商品でした。

ちなみにATMに稼働不具合があったため、窓口に問い合わせた際になぜか勧誘されました。

丁重にお断りしましたが。。。これを読んで「銀行コストは高いのはわかったけど、それ相応の利回りが高い投資商品なのでは」と思うかもしれません。

ですがそれも間違いです。

インターネットが発達した今では、何も銀行経由で買わなくても同じ商品をネット証券で購入できてしまいます。。

ネット証券から優良なファンドを購入できる今は、非常に幸せな時代といえます。

毎月分配金型の投資信託

投資家から預かったお金を「毎月」という高頻度で投資家に返金していては投資効率が落ちます。

毎月、投資家個人個人に合わせた運用資産の確認、資金移管などの手続きが発生するからです。

場合によっては、人を余計に雇わねばなりません。

その分、ファンドの間接コストも上がりがちで信託報酬が上がる傾向にあります。

そのコストを負担するのは紛れもなく、高い信託報酬を払う個人投資家自身になってしまうのです。

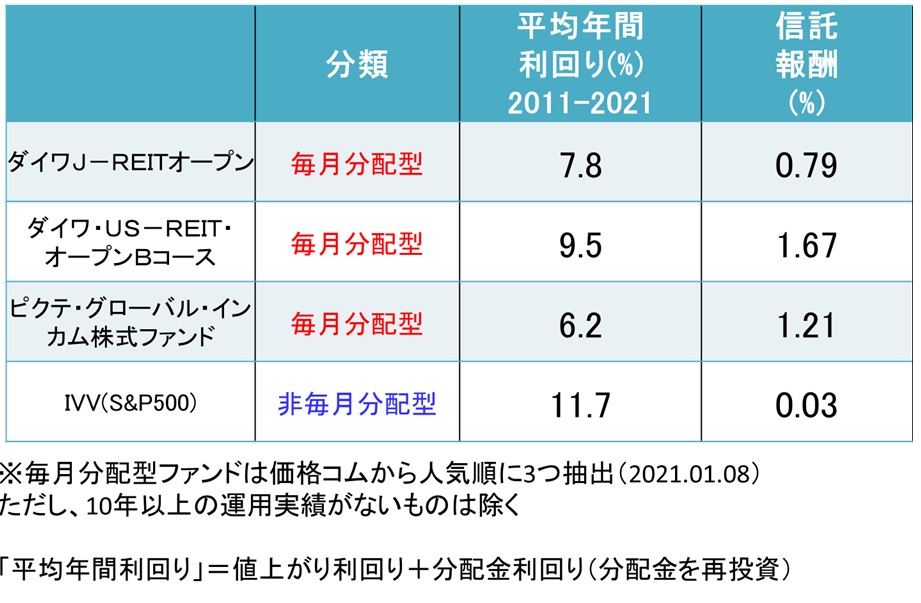

ちなみに下は、毎月分配金型投資信託の運用結果とIVV(優良なインデックスファンド)の直近10年比較です

上記のように「値上がりと分配金再投資を含めたトータルの利回り」の比較すると、IVVのような優良なインデックスファンドに勝てません。

高い信託報酬が最大の理由です。

実は、表の3つの毎月分配型ファンドは分配金の年間利回りが20%を超えているものがほとんどです。

なのに、なぜトータルの平均利回りが低いのでしょうか。

それは、高い分配金を賄うためにファンドが値下がりするためです(基準価格が低下)。

つまり、高い分配金を維持するために、投資家から預かった元本を取り崩しているのです。

厳しい言い方ををすれば、「毎月お金がもらえれば何となく安心」と考える投資初心者をターゲットとした金融商品といえます。

ファンドオブファンズの投資信託

投資信託に投資している投資信託のことをファンドオブファンズといいます。

通常の投資信託は一つ一つの会社に投資しているのに対して、ファンドオブファンズは投資している会社に投資しています。

あいだに投資会社がひとつ入っている感じですね。

実はこれがやや問題です。売買コストや信託報酬などの継続コストが不要に上がるからです。

信託報酬額は1%を超えていたり、売買手数料が0%でないものがほとんどです。

その負担を負わされるのは、まぎれもなく購入者自身です。

よく言われる営業トークとしては、「一つの投資信託では分散性に問題があるので、さらに資産の分散性を上げるため」というものです。

これに関しては、よく分散化されていて信頼も実績もあるファンドを直接購入すればよいです(バンガードやアイシェアーズなど)。

残念ながら、ファンドオブファンズに不要なコストを支払い続けるメリットはありません。

買ってはいけない投資信託を見極めるポイント

ここまで読んで、何となくわかったと思いますが、買ってはいけない投資信託を見極めるポイントは下記の3つです。

②維持コスト

③運用実績

☑購入コスト

購入コストは基本的に0のもの(ノーロードといいます)、そして売却コスト(信託報酬留保額)も0のものを選びましょう。

ファンドの規模が1兆円を超えるようなものであれば、規模の経済が働いてほとんどが0に設定されています。

☑維持コスト

維持コスト(信託報酬額)は0.2%以下のもの、できれば0.1%以下のものを選びましょう。

IVVやVTI, VTなどは0.1%以下に設定されています。

1%以上であれば、極度に高いイメージです。

この1%を放置すると、長期的に大きな機会損失となります。

☑運用実績

運用年数はできれば20年以上の実績があるもの、そしてその運用期間の平均年利回りは5%以上のものを選びましょう。

以上の3つを守って選べば投資信託のハズレはありません。

紹介した致命的な投資信託3つもちゃんと除けます。

是非、チェックしてみてください。

まとめ

買ってはいけない致命的な投資信託をご紹介しました。

銀行から勧められた投資信託、毎月分配型の投資信託、ファンドオブファンズの投資信託は要注意です。

そういったものは購入コスト、維持コスト、運用実績が基準を満たしているかよく確認しましょう。

大きな失敗なく投資を行えるように願っております。