私は、資産の分散度を調整しながら全期間の平均年率ではS&P500(有名な投資指標)を上回る良好なリターンを上げてきました。

投資初心者であった25歳のときは分散度高めでしたが、投資スキルが上がるにつれて徐々に分散度を下げ集中投資するようになりました。

そんな経験から私なりの資産の分散度の考え方をご説明します。

目次

投資信託の一つを取ってみても、株式や債券の割合、日本と海外の割合などどう決めてよいか悩む方もいるかと思います。

私もそうでした。

当時を振り返ると、投資初心者だった私は当時も今も言われている「分散させればリスクは下がる」という言葉を参考にして「株式、債券、金などの資産種類」と「日本、アメリカ、ユーロ」などの地域性について自分なりに分散させたポートフォリオ(資産割合)を組んで投資を開始しました。

結果としては年率リターンが3%程度で「まずまずの結果」でした。

それでも、銀行の定期預金0.1%程度に比べれば、かなり良好な結果と言えるでしょう。

ただし、当時のアメリカ長期国債は3%程度であり、ゼロリスクと言われていたこの債券と同等であったことに気づき、やや物足りなさを感じます。

そこから私は、企業のファンダメンタルズ(財務性)の分析方法について猛勉強を開始し、これと思った企業が見つかれば、1つの企業株式に最大で資産の50%を投資するなど、かなり集中投資するスタイルに変更しました。

結果としては冒頭のとおり、全期間の平均年率ではS&P500で上回るリターンを得ることができて満足しています。

そんな分散度が高いも低いも経験した私が出した結論は下記です。

ただし、分散投資の代表格であるインデックス投資をマスターし、中上級者になった段階で分散度を下げることを検討した方がよい

これがリスクとリターンのバランスを考えて出した結論です。

資産を分散させるメリット・デメリット

まずは、資産を分散させるメリット・デメリットを見ていきましょう。

資産を分散させるメリット

損失リスクを限定できる

株式や債券、日本やアメリカなど投資の種類や地域性を分散させることで、例え、1企業が倒産したり、1地域の景気が悪化したとしても、資産下落のリスクを軽減できます。

例えば、1企業に100%の資産を持っていれば、その企業が倒産すると最悪の場合は資産は0になりますが、100企業を保有していて倒産企業が1個であれば、1%の下落で済みます。

継続学習コストを低くできる

一度、分散された良質なポートフォリオ(各資産の保有割合)を決めてしまえば、それを維持するように買っていくだけなので、投資パフォーマンス維持のための継続学習のコスト(時間)はあまりかかりません。

個別企業の分析や世界経済の動向などをあまり分析する必要がないので、投資に割く時間がない方に向いていますね。

資産を分散させるデメリット

飛び抜けたリターンは得られない

分散度を上げるほど、リターンはそれぞれの資産の平均値に近づきますので、下落リスクを限定できる一方で上昇率も限定されます。

また、分散させすぎると、それ以上は下落リスクを改善できない割には期待リターンだけ減ってしまうということも起こり得ます。

ポートフォリオを間違えると機会損失が発生

誤ったポートフォリオを組んで、そのまま放置し、複数年運用すると機会損失が発生します。

例えば、投資信託において同じベンチマークで信託報酬0.1%で請け負う銘柄があるのに1%の信託報酬を払う銘柄を選択していると0.9%×年数分、損をしていることになります。

ポートフォリオを組む段階では、銘柄の実績や保有コストを調査し保有割合を決定しましょう。

(取り敢えず、始めてみて気づいたら改善していくのもありです。)

資産の分散度の決め方、おすすめポートフォリオ

本記事では詳細な説明は省きますが概要は下記です。

投資初心者向け

分散投資のやり方

①口座開設がまだの方は証券会社(SBI, 楽天、マネックス証券など)に口座を開設しましょう。

②次に自分に合ったポートフォリオを決めます(おすすめオートフォリオは事項で説明)。

③最後に設計したポートフォリオになるように銘柄選定、保有割合を決定し購入の流れです。

おすすめポートフォリオ

(1) VT100%

私がおススメするポートフォリオはVT100%です。実にシンプルです。

ひとつの銘柄を割合100%で保有するのです。

「何それ?分散してないじゃん。。。」そう感じる方もいるはず。

しかし、このVTは全世界の企業8000社以上に投資しているファンドであり、非常に分散性が高いです。

ひとつのファンドを通して全世界の企業に投資しているイメージですね。

尚かつ、運営しているのは6.2兆ドル規模を誇る世界最大の上場投資信託の会社バンガードグループが運営しており、倒産する可能性は限りなく0に近いです。

(万が一、倒産した場合も株式自体はDTCが管理しており、保護されます)

VTが投資する各企業の保有割合は、時価総額ベースなので自動で保有割合を決めてくれますし、伸びそうな会社は時価総額の増加に伴って保有割合を増やし、逆に成績が芳しくない企業は時価総額の減少に伴って保有割合を減らします。

勝手に企業選別の自浄作用が働いてくれるのです。

ただ、ひとつ認識してほしいのでは、VTは「株式」に集中投資しているという点です。

債権や金、不動産にも分散したいという方がいれば、次のツールなどを参考にポートフォリオを決めてください。

※それでも5年以上、継続して長期投資するのであれば株式100%をおススメします。

長期投資ならば、債券やREITなどをポートフォリオに組み込むメリットはあまりありません。

(2) マネックス証券のツールで決める

株式100%が心配という方は、債券やREITを組み入れましょう。

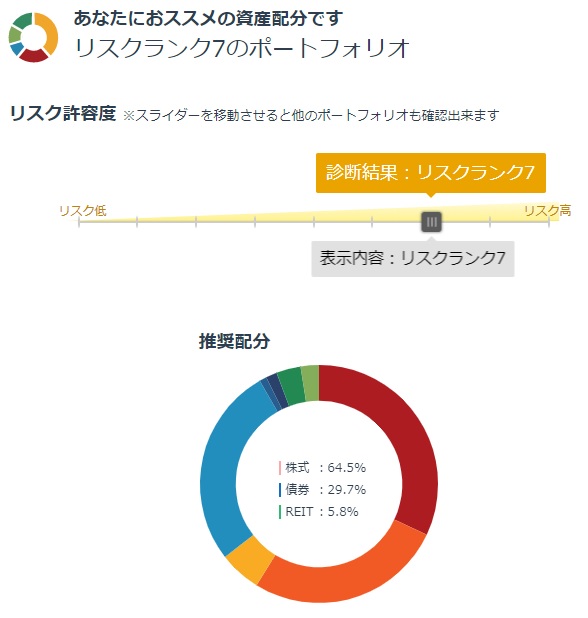

おすすめはマネックス証券の「投資ポートフォリオ診断」などですね。

無料ですぐに使えます。

いくつかの質問に答えると推奨のポートフォリオを提案してくれますので、ご参考に。

このポートフォリオが提案されたら、資産シュミレーションを是非ともVTと比較してみてください。

その上でどのポートフォリオにするか決定するとよいでしょう。(ほとんどの場合はVTのリターンに及びませんが。。。)

中上級者向け

上記のようなVTIなどのインデックス投資を2,3年実践しマスターできたら、分散度を下げて集中投資に移行するのも手です。

その方が期待リターンが大きくなります(その場合は、企業分析ができることが必須です。)。

手順は下記のような感じです。

企業分析は300社以上行い、成長性と割安さを満たす株式を2,3社ピックアップしましょう。

初期の頃は、投資先の時価総額や売上・営利の推移に着目するとよいと思います。

そうして選別した企業をケリー基準を参考に保有割合を決定しましょう。

ケリー基準とは投資の神様であるバフェットも使う「最適な投資サイズ」を決める手法です。

単純化すると 保有割合=2p-1 ですね。(pは成功確率)

例えば、その会社に投資して成功する確率が70%だとおもうなら2×0.7-1 = 0.4

つまり40%の自己資金を拠出するといった具合です。

※ちなみに私は今、選別した2社に60%, 40%の割合で集中投資しています。

まとめ

資産を分散させるメリット・デメリットについて解説しました。

是非、自分に合った分散度に設定してみてください。

ちなみに初心者向けと紹介したVTなどのインデックス投資は、長期で運用することを前提にすれば年率3~8%は現実的な数字です。

それで満足できるのであれば、無理に個別株に集中投資する必要はないです。

多くの人にとってインデックス投資が最適だと思うのでは、今も変わりません。

それでは素敵な投資ライフを!