投資に使ってよい資金はどれくらいだろうか。貯蓄と投資の使い分けがわからない。

教育資金は投資で増やすべき?

資金量別のおすすめの投資先を知りたい。

そんな疑問に答えます。

私は、就職、結婚、子育ての経験をしながら、日々の生活の質と未来への投資のバランスを取ってきました。

「もう少し、こうしておけば良かった」等、思う所はたくさんありますが、結果としては数千万円の金融資産を築けています。

自分なりに生活の満足度を下げずに様々な金融投資(株、上場投資信託、FX)、不動産投資を行ってきましたので、その経験からおすすめする「投資すべき資金の目安」、「資金量別の投資先」をご紹介します。

投資に使ってよい資金の目安

1年以内に使わない資金は全て投資

私のおすすめは「1年以内に使わない資金は全て投資」です。

理由は1年分の生活費にかかる現金は温存してくことで、日々の突発的な支出に対応でき、かつ、資金の余剰分(1年以内に使う見込みのない資金)を投資することで、投資効果を最大化できるからです。

例えば、家族で年間400万円の生活費がかかっているのであれば、400万円の現金を温存しておき、それ以外の資金を投資していくことが一つの目安になります。

定期的な収入があれば、「1年」にこだわる必要はない

「いきなり400万円の貯金はハードルが高い。やっぱり私には投資は無理だ。。。」

そう感じる方も多いはず。

でも、必ずしもそんなことはありません。

もし、あなたがサラリーマンで定期収入があるならば「1年」にこだわる必要はありません。

先程、「1年分の生活費を温存」といいましたが、その1年分の生活費が安定した月収から賄われる見込みがあるならば、数か月分の現金温存でもリスクは低いと判断できます。

(それでも最低3ヶ月程度の現金保有をおすすめします)

投資すべき資金量の概算方法

仮に温存する現金は1年分と決めたとして、月にいくら投資していけばよいでしょうか。

それは、前年度からの資産増加分から概算できます。

年間100万円の貯金ができている場合は100÷12= 8.3万/月が投資資金の目安です。

1年分の資産増加は、あなたが生活費を差し引いて貯めた「余剰資金」と見なせます。

あなたには、1年分の生活費を払いながら、余剰資金を生み出した実績があるのです。

その分を投資していきましょう。

逆に余剰資金を生み出せていない(=前年から資産が増えていない)場合は、残念ながら投資する段階にありません。

そういう方は収入の範囲内で支出を抑えることが最初のステップになります。

それと前年からの増減額を把握するには家計簿アプリが便利です。

銀行口座やクレカと連携しておけば、自動で資産の増減を纏めてくれます。

例えばマネーフォワードとかですね。

教育資金も投資で増やすべき理由

子どもの教育資金は、人生の四大支出の一つと言われます。

一般的に一番かかるのは大学費用であり、公立の平均が120万円/年、私立の平均が170万円/年程度(下宿代込み)です。

4年間で400-700万円ぐらいですね。

これこそ、「無理なく投資で増やしていくべき」。これが私の主張です。

理由① 大学入学まで時間がある

子どもが修学前から投資を開始するとして、大学入学まで10年以上の期間があります。

年率3%の再現性のよい投資方法がある中で、安全資産といえる現金のみで「運用」することは大きな機会損失をしているといえます。

理由② 学資保険は×

よく、学資保険を検討される方がいますがおすすめできません。

学資保険はそもそも元本保証ではありません。

実際に2000年代に倒産した保険会社も多くあり、満額が払われない事例がありました。

一方で利率はどうかというと年率0.5%以下です(よく、返戻率106%!みたいな言い方されますが年率にするとかなり低いです)。

学資保険も立派な投資商品であり、その割にはリスクに対する利回りが割に合わない商品なのです。

理由③ 初心者にも取り組みやすいインデックス投資がある

投資開始から売却まで5年以上の期間があるならば、投資初心者にとって最適なのはインデックスファンドに投資することです。

インデックス投資は、勉強量に対する効果が絶大です。

「コスト、実績を重視した銘柄選択」、「ポートフォリオの組み方」、「リバランス方法」をマスターすれば、年率3~8%は非常に現実的な数値です。

インデックス投資の勉強は、数時間から1日でマスターできるほどシンプルな内容であり、それでいで、3-8%の利回りを得られる効果は、コスパ最強と言えるでしょう。

まさに初心者にとって最良の選択肢といえます。

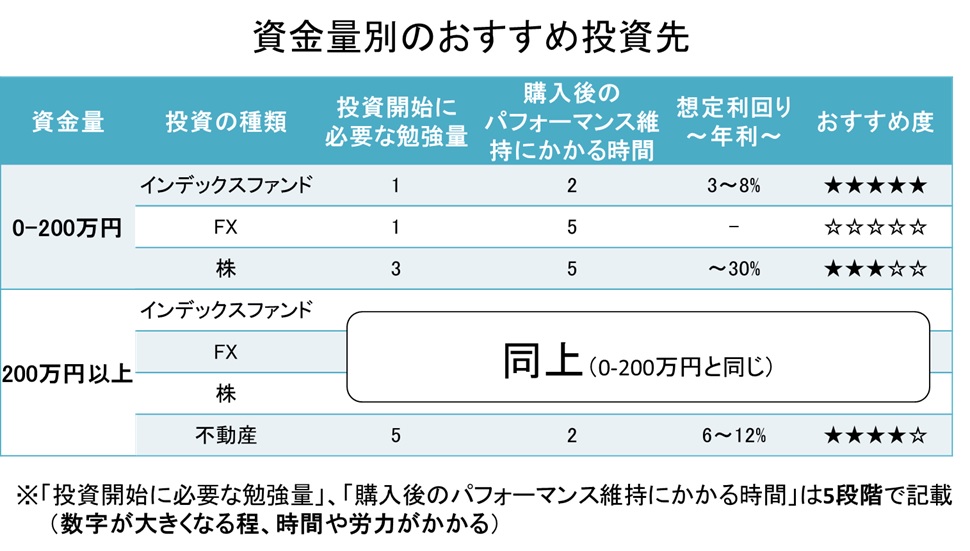

資金量別のおすすめ投資先

資金量別の投資の選択肢を纏めました。

資金が大きいほど、投資できる選択肢は広がります。

ざっくりいうと、200万円以下の投資資金ならインデックスファンド、FX、株などが選択肢になりますが、200万円以上の資金があれば、不動産投資も選択肢に入ります。

インデックスファンドや株の最低購入価格は単価が安いものであれば、数千円から投資できるので金銭的なハードルはかなり低いですよね。

以下にそれぞれの投資種類の特徴を解説します。

インデックスファンド

投資開始に必要な勉強量・パフォーマンス維持にかかる時間は、他の投資法に比べてかなり少なく、なおかつ、長期的な年利回りは3~8%を期待できることから、おすすめ度は満点の星5にしました。

資金量が200万円以上になったとしても、ほとんどの人にとって最良の投資先のひとつと言えるでしょう。

本業が忙しく、なかなか投資に時間を割けない人に特におすすめです。

つみたてNISAやNISAを活用してインデックスファンドに投資していけば、税優遇効果も得られます。

FX

おすすめ度は星0にしました。

FXは、基本的に誰かが儲ければ誰かが損するゼロサムゲームです。

証券会社の取り分を考えれば、確率論的には期待値はマイナスの投資になってしまいます。

長期的に資産を増やしていくのは至難の業といえるでしょう。

実際、何十年もFXで資産を増やし続けて、資産家になった人は聞いたことはありません。

初心者にはまったくおすすめできない投資方法と言えます。

株

おすすめ度は星3にしました。

株式投資は、会社が利益を上げて存続していくことを考えれば、プラスサムゲームになります。

10年平均で年率10%以上も不可能ではありません。

(実際にそういう方は、たくさんいます。片山晃さん、五味大輔さん、井村俊哉さんなど)

ただし、インデックス投資よりも難易度はかなり上がりますので、それなりに個別株の分析に時間をかける覚悟が必要です。

実際には個別株調査を「楽しめる」ぐらいでないと向いてないかもしれません。

粗利率、自己資本比率、営業利益などの会計用語の他、PBR, PER、などの基本的な投資指標などの理解は最低限必要です。

ちなみに私は、企業分析が得意になってきたので個別株の投資割合を半分以上に増やしています。

不動産

おすすめ度は星4にしました。

実際に私もアパートを複数棟保有し賃貸収入を得ていますが、結果に概ね満足しています。

年利回りは、エリアや築年やスペックによりますが、7-12%ぐらいですね。

ただし、融資を受けて物件を購入するにしても、頭金1割、諸費用1割に2割程度の自己資金が必要になります。

800万円の区分マンションを買うにしても200万円弱の自己資金は必要ですね。

尚、融資審査ですが、会社員や医師のような一定収入がない場合は銀行からの評価が低く、融資を受けるのは困難です。

逆に高年収で属性が高い方は、不動産投資(賃貸業)は取り組みやすい投資と言えます。

資金をある程度用意する必要があるのがネックですが、きちんと選定して優良物件を購入できれば、物件運営は半自動で手間なく回りますし、安定した家賃収入を見込めます。

まとめ

投資に使ってよい資金の考え方、資金量別のおすすめ投資先をご紹介しました。

ご自身の資金量や投資にかけられる時間、好みに合わせて選定してください。

個人的にはインデックス投資で実績を積みながら、徐々に不動産や個別株投資の勉強を開始し、投資配分をずらしていくとよいでしょう。

勉強を積めば積むほど、リスクを低減しながら利回りを追求していくことが可能になります。

それでは素敵な投資ライフをお過ごしください。