「株の売り時っていつ? どうやって決めるの? 損失を出しているときは早めに損切りした方がよいってけど本当?」

「逆に高騰して利益がでた場合は、このまま保有した方がよいの?それとも売った方がよいのかな?」

「初心者にもわかるように説明してほしい。」

私は投資歴12年の中で、状況に応じた売買を行い一定の実績を出してきました。

投資の実績を計る上では、市場平均であるS&P500という指標がありますが、これを12年平均で上回っています。

ちなみにS&P500を上回る投資家は全体の10%以下です。

なので、本記事を是非とも最後までお読みいただき、参考にしてもらえるとうれしいです。

本記事は信用取引を行う人には向いてません。

あくまで現物取引を行う人向けに売却時期を提案しています。

提案する売却時期はウォーレンバフェット氏の投資理念を参考に私自身も実践した手法です。

目次

売り時がわかる早見表

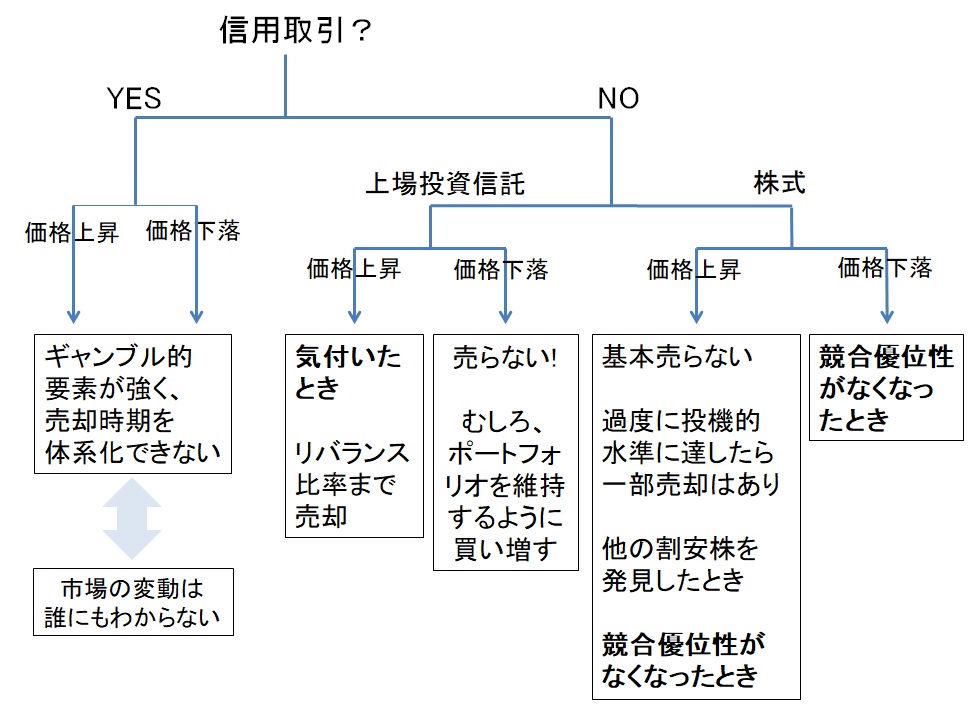

売り時は、あなたが「どのような金融商品にどんなスタイルで投資しているか」によります。早見表を下に載せるので参考にしてください

ポイントは3つです。

② 投資している金融商品は何か

③ 価格が上がった場合か、下がった場合か

早見表では、条件によって5パターンの売却時期を示しています。

もし、信用取引であるならば、適切な売却時期を知ることは不可能です。

なぜなら、信用取引は市場心理を読む必要があり、ギャンブル的要素が強いからです。

そして、バフェットも言っているように市場心理を読むことなど誰にもできません。

どういうことか説明しましょう。

<信用取引では売却時期がわからない理由>

あなたが信用取引で株式投資を行っていたとします。

そしてあなたは賢明であり、その企業の経済特性を正確に分析できていたとします。

ところが、一部の地域で金融危機が起こり、世界の平均株価は大きく下落しました。

それと連動して投資先企業の株価も暴落します。

しかし、賢明なあなたは、投資した企業はその金融危機とは全く関係がなく、営業利益は下がっていないことを確認し、保有を続けます。

ところが、信用取引であったために証拠金が必要になり、強制的に安値で決済されて大きな損失を出しました。

その後、市場は落ち着きを取り戻して株価はすぐにもとの価格に戻りました。

つまり、あなたの企業分析が全く間違っていないのにも関わらず、信用取引では、強制的に決済されて損失を被る場合があるのです。

現物取引ではこれは起こりません。

従って、信用取引では、企業分析に加えて市場心理を読む必要があります。

実際、こういったことは常日頃よく起こります。

これが、「信用取引では売却時期を知れない理由」です。

■体系化できる4パターンの詳細を解説 ~現物取引~

2.現物で上場投資信託(ETF)に投資、価格は下落

3.現物で株式に投資、価格は上昇

4.現物で株式に投資、価格は下落

1.現物で上場投資信託(ETF)に投資、価格は上昇

この場合、売却のタイミングは価格が上昇したことに「気付いたとき」です。

前提としてETFでは、自分で決めたポートフォリオを守るように投資すれば、適切なリスクとリターンを管理しながら投資していくことが可能です。

ズレたポートフォリオを一定になるように直すことをリバランスといいいますが、リバランスを適切に行う限り、売却のタイミングはそこまで気にする必要がありません。

リバランスする間隔が短くても長くても、適切な売買であればドルコスト平均法はしっかり働くからです。

ただ、注意点として売却する量には気をつけてください。

あくまでポートフォリオ維持する分だけ売却するようにします。

ETF:現金 = 7:3のポートフォリオで、ETF比率が上昇し8:2になったら7:3に戻すように資産の一割分を売却する感じですね。

2.現物で上場投資信託(ETF)に投資、価格は下落

この場合、売却してはいけません。

従って売却するタイミングは存在しません。

むしろ買い増さなくてはいけないのです。

暴落したときに悲観的になって売りたくなる気持ちはよくわかります。

私も初心者の頃はそうでした。ただし、それだと長期的な利益を損なってしまうのです。(ただし、きちんと実績のあるETFを選んでいることが前提です。ex: VTI, IVVなど)

世界経済が成長する限り、企業収益は時間が立てば元に戻ります。

そのときにしっかり恩恵を受けられるように、リバランス比率を守って買い増しましょう。

買い増す量は、先程と同様にリバランスを考えればわかります。

ETF:現金 = 7:3のピートフォリオで、ETF比率が減少し、5:5になったら7:3に戻すように資産の2割分を購入する感じですね。

※ちなみにVTIやIVVなどのETFが長期的に増加しない世の中とは、どのような状態か想像できますか。

それはあらゆる企業が利益を出せない世の中を意味します。

当然、会社は倒産していき、株式会社はなくなって国民は給料を受け取れずに困窮していきます。

すなわち長期的にそれらETFが上昇しないと言っている人は、そういう未来がくると宣言していることになるのです

3.現物で株式に投資、価格は上昇

この場合も、「基本は売らない」がおススメです。

ただし、下記の3条件のいずれかに該当した場合は売却OKです。

・他の優良案件を発見したとき

・投資企業の競合優位性がなくなったとき

価格が過度に投機的水準に達したとき

投資先企業の経済特性以上に市場が過熱し、価格が高騰する場合があります。

例えば、企業分析した結果、現状ではPERは20倍程度が妥当と推定されるのに市場要因で50倍、60倍になった場合です。

この場合、高騰した金額相当分の持ち株は売却してもよいです。

ただし、経済特性が相変わらず維持されているのであれば、全量売却は控えるべきです。

将来得られるはずの長期的利益まで捨ててしまうからです。

一部売却に留めましょう。

バフェットは価値が上がったときに全量売却する行為をこう例えています。

”全盛期のマイケルジョーダンをトレードに出すようなもの”

他の優良案件を発見したとき

自分が常日頃、企業分析をがんばっているおかけですばらしい企業と投資機会を見つけることがあります。

ただし、手持ち資金だけではその案件に見合う金額を用意できない場合があります。

そういった場合、その企業が比較優位であれば、他え株価が上昇している既存投資企業であっても売却してもよいです。

しかし、分析はしっかり行った上で実行してください。

投資企業の競合優位性がなくなったとき

自分が長年投資してきて、少しずつ含み益が出てきた企業が、競合他社あるいは市場環境変化で競合優位性を失っていく場合があります。

そういった場合は、全量売却してもよいです。

競合優位性がなくなることは長期的に企業価値が下がっていく予兆だからです。

かなり古い例になりますが、例えば、印刷技術に強みを持っていたコダックがそうですね。

デジタルカメラやオンラインサービスへの転換が遅れ、衰退していきました。

こういった兆候は財務諸表や競合分析の結果に表れますので、価格が上がっているときもしっかりチェックしましょう。

4.現物で株式に投資、価格は下落

この場合も安易に売却してはいけません。

まずは、投資企業を再分析しましょう。

その結果、競合優位性がなくなっている場合は売却しましょう。

一方で競合優位性が崩れてなければ、下落はチャンスと捉えて、むしろ買い増すべきです。

調べた事実と根拠が正しければ、市場の動向に関わらず、あなたは投資判断は正しいのです。

■まとめ

株の売り時を解説しました。

初心者のうちは3つのポイントである

①信用取引か

②金融商品は何か

③価格は上がったか下がったか

を念頭に場合わけし、取るべき行動を決定してください。

ポートフォリオ構築とリバランスを行えば、ETFの売り時は機械的に判断できるので特に初心者におすすめです。

個別株は少し難易度が高いですが、しっかりと投資企業の分析を行い、長期的な展望を調べれば、売り時を判断するのは可能です。

本記事が少しでも読者の投資判断の助けとなれば幸いです。