SBIで買える積立nisa銘柄のおすすめは何?

選んだポイントや基準も知りたい。

そんな疑問に株式、上場投資信託への投資歴10年以上の私がおすすめする銘柄3つをご紹介します。

目次

私は投資開始初期に上場投資信託を購入しつづけ、年率6~8%程度で運用していました。(今は企業分析が得意になったため、個別株を主軸に投資中)

そんな経験から、もし私が今、積立nisaを始めるなら、どれを選ぶかという視点で解説いたします。

SBI証券で買える積立nisa銘柄でも180本近くあるのでどれを選んでいいか迷ってしまいますね。

その中から切り口別に最良と思える3種を厳選しましたのでご紹介いたします。

1. 積立nisa 厳選おすすめ3選(SBI)

おすすめ1位 : SBI・バンガード・S&P500 インデックスファンド

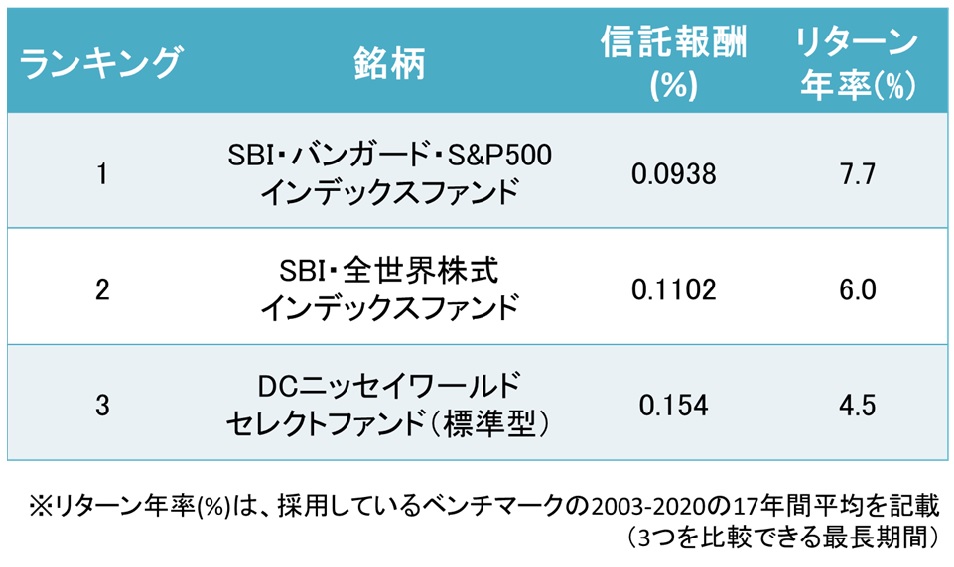

リターン年率の実績および信託報酬の低さで堂々の1位に選出しました。

ベンチマーク(運用の指標)のS&P500はアメリカ市場に上場している主要500社の株価に連動する指標です。

世界で最も歴史があり、運用実績がある指標の一つと言えます。

年ごとのリターンバラつきはややありますが、長期(5年以上)で運用することを前提にすれば、かなりうまくいくしょう。

おすすめ2位 : SBI・全世界株式 インデックスファンド

上記の銘柄に大して、地域分散性を重視した銘柄です。

アメリカ上場企業だけではなく、先進国・新興国を含んだ世界の企業株式に連動します。

1位に比べて、リターン年率実績・信託報酬がやや劣りますが、世界経済の成長とともにしっかり恩恵を受けられます。

アメリカ上場企業だけを選ぶことに偏りを感じる人におすすめです。

おすすめ3位 : DCニッセイワールドセレクトファンド(標準型)

上記2つに対して、株式だけではなく債権にも投資する銘柄です。

債券を組み入れることで年別のリターンを安定化する効果が得られます。

ただし、リターンの長期平均はやや下がる傾向にあります(ex: 7.7% ⇒ 4.5%)。

投資した商品を3年以内に売却し、使う可能性がある方などにおすすめです。

2. 積立nisa 選ぶ基準

次におすすめ銘柄を3つに絞った基準について説明します。

リターン実績と信託報酬

積立nisa銘柄を選定する際に最重要なのが「リターン実績」と「信託報酬」をそれぞれ比較することです。

投資する銘柄が長期的に見てうまくいくかは、この2項目でざっくりと判断できます。

リターン平均はその銘柄の実績値があれば、それを元に平均年率を算出します。

誕生して間もない銘柄は、基本的には避けた方がよいですが、基準とするベンチマークが10年以上存続するもの(MSCIコクサイ、S&P500など)を採用している銘柄は候補になります。

リターン年率の平均は切り抜く年度(できるだけ長期間がよい)にもよりますが、概ね年間5%以上のものがよいでしょう。

一方で、保有コストとなる信託報酬はできるだけ、低いものを選ぶようにします。

毎年得られるリターンから差し引かれる経費になるので、長期で運用するほど差がでてきます。

SBIのnisa銘柄としては概ね0.15%以下のものがよいでしょう。

地域分散度

投資におけるリスク管理の格言として「卵をひとつの籠に盛るな」という言葉があります。

籠を落としてしまうと卵が全てわれてしまうから、複数の籠に分散せよ!ということですね。

あなたが投資したい企業群のエリアをアメリカや日本もしくは中国にしたいのか、或いは全世界にしたいのかで分かれます。

地域に関して特にどこに投資したいとかがなければ、全世界が無難ですね(⇒ ランキング2位の銘柄)。

ただ、個人的にはランキング1位の銘柄(”アメリカ上場企業500社の籠”)を推奨します。

実は、S&P500が基になるアメリカ上場企業500社でも、十分に地域分散できているとみることができるためです。

例えば、Appleやマクドナルドはアメリカ市場だけではなく、世界各地で商品を提供しており、しっかりと世界経済の需要を取り込めるのです。

今後もアメリカでは資本主義が続き、移民社会も相まって2050年以降の人口増加およびイメベーションの創出は続くでしょう。

なのでランキング1位の最もよいリターンを削ってまで、世界の上場企業に手を広げるべきかは正直、微妙なところです。

ただし、それでもあなたが、アメリカ上場企業だけでは不安ということであれば、ランキング2位の全世界にしても問題はありません。

長期的には5%程度のリターンが見込まれますし、世界経済はこれからも発展するので決して悪くない判断だと思います。

資産分散度

投資の種類には株、債券、不動産(REIT)などが存在しますが長期投資を行うのであれば、おすすめは株比率100%の銘柄です(ランキング1位、2位は100%株式)。

リターンの平均が一番高くなる傾向があり、インフレに強いためです。

ただし、注意点としては、長期的な平均リターンは高いのですが、年ごとのバラつき(ボラティリティといいます)が大きくなる傾向があります。

なので、リーマンショックのような年があると、大きく下げる可能性があります。

投資してから3年以内に売却してお金をつかう必要がある資金であれば、少し債券を組み入れたランキング3位のような銘柄がよいです(ただし、長期の平均年率は落ちます。。)

その方が、年ごとのバラつきを低減でき、直近の下げリスクに対応しやすくなります。

大きく下げた状態での売却というリスクを軽減できるでしょう。

一方で投資してから5年以上、保有する前提であれば、債券を入れるメリットはほとんどありません。

平均年率は株100%の方がバラつきは大きいですが、結局は大きいリターンを得られます。

インデックスかアクティブか

市場平均に連動するファンドをインデックスファンドといいます。

日経平均やS&P500に連動するイメージですね(ランキング1-3位はインデックス)。

一方で、市場平均以上のリターンを目指すファンドをアクティブファンドといいます。

アクティブファンドは個別株選定や売買タイミングを独自で判断して投資し、市場平均以上のリターンを目指すファンドです。

どちらがよいか。

おすすめは、インデックスファンドです。

歴史的にみて多くのアクティブファンドがインデックスファンドを上回るべく勝負を挑みましたが、実に9割のアクティブファンドは敗れているのです(挑んだ人は「プロ」でした)。

負けた理由は、アクティブファンドの高い運用報酬・ランニングコストにあります。

従って上位10%のファンドマネジャーを見極める自信がないのならインデックスファンドを選ぶのが無難といえるでしょう。

※ランキング1-3位は上記4項目を180銘柄について精査し、選定しました。

今後、これ以外にも積立nisaで投資できる銘柄が増えてくると思いますのでこの4要素について徹底比較してみてください。

その上でランキング1-3位以外に有望が銘柄が見つかれば、投資しても問題ありません。

3.積立nisaシミュレーション

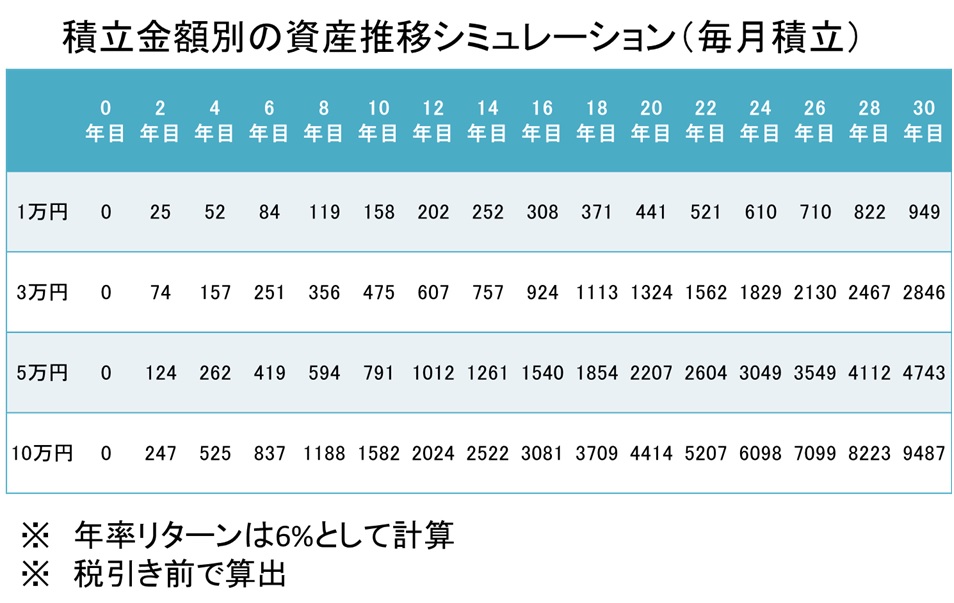

次に「目標の金額」に「制約ある期間」の中で一体いくら積み立てていけばよいか、積み立てシミュレーションの早見表をご紹介します。

毎月の積立金額別の資産推移概算を載せました。

年率はランキング2位銘柄目安の6%で算出しております。

注意事項として実際の資産推移の変化は、もっとデコボコになることに注意してください。

(あくまで参考としてみてください/前年に比べて-50%になる年もたまに起こります)

※それと、積立nisaの非課税枠は年間40万円までです。

12年後に子どもの大学費用600万円を貯めたい

子どもが就学前から積立投資を開始し、19歳の大学入学に至る12年間でいくら積み立てていけばよいか考えます。

大学費用が多めにかかる私立大学の平均87万円/年×4年 =348万円のケースで想定しましょう。

この場合、表から毎月2-3万円貯めていけばよいことがわかりますね。

老後資金2000万円を貯めたい

老後に必要な金額を2000万円と仮定して、毎月の積み立て金額を考えてみましょう。

表から、毎月1万円では定年までに貯まりそうにないですね。

一方で3万円だと26年、5万円だと20年、10万円だと12年で到達できることがわかります。

長期投資の複利効果を活かすなら、若いうちから始めることを推奨します。

その分、毎月の投資額を抑えることができます。

まとめ

SBIにおける積立nisaのおすすめ銘柄を紹介しました。

まずは、運用実績(或いは実績あるベンチマーク)と信託報酬を徹底比較するのがよいでしょう。

私が推奨する銘柄以外にもご自身で納得できる銘柄が見つかれば、それを選んでいただいても構いません。

皆さんが堅実に積立nisa投資をするきっかけとなれば、大変うれしく思います。