「区分マンション投資は結局、儲からないの?」

「実際の利回りってどれくらい?」

初心者に向いてると言われる区分マンション投資ですが、実際にどれくらい利益が出るのか気になる人も多いのではないしょうか。

そこで今回は、私が購入した区分マンション2物件の収支を公開したいと思います。

ちなみに私は株式投資と不動産投資の利益で生活している個人投資家です。

現在、不動産投資に関してはアパート2棟と区分マンション1室を運営しております。

不動産投資家としては小ぶりですが、過去に2つの区分マンションを購入した経験があるのでその実体験をお伝えします。

結論として、区分マンション投資でもやり方次第で利益を出すことは可能です。

区分マンション投資にはメリットもデメリットもありますが、その特徴を抑えて取り組めば、一般的な金融投資より高い利回りを上げることができます。

(区分マンション投資のメリット・デメリットの詳細を知りたい方は前回記事をご参考ください)

私の場合は、一つ目の物件の見込み利回りは8~13%、2つ目の物件最終確定利回りが22%となりました。

(1物件目は現在、売却活動中、2物件目は売却済み/いずれも売却後・税引き後の利回り年間平均利回りを算出)

金融投資の代表格であるS&P500の年間利回りが6~10%程度ですので、運が良かったのもありますが比較的うまくいった方かと思います。

私が購入した区分マンションの収支を公開【実体験】

物件1

一つ目の物件は埼玉県にある中古のファミリー向け区分マンションです。

基本スペックとしては、一日乗降客10万人以上の駅から徒歩15分、RC造で築23年、広さ57.12m2、家賃9.5万円の物件で販売価格は854万円でした。

最初に魅力的に思えたのは、既に入居者がついているオーナーチェンジ物件で表面利回りは13.3%もあることでした。

ワンルームマンションで利回り13%とかはよくあるのですが、57m2のファミリー向けでこの表面利回りはなかなかありません。

調べてみると、入居している方は個人ではなく、社宅として使用している法人であることがあることがわかり、長期的な入居率も高いことが予想できました。

売主の方は高齢のご夫婦で、定年を期に資産を整理されるとのことでした。

ファミリー向けオーナーチェンジ物件なので、将来的な売却益も狙えます。

さっそく、客観的数値を用いて今後の25年の収支シュミレーションを行ってみたところ、最初の「融資頭金+購入諸費用」に対する「家賃利益+予想売却益」の年間平均利回りは10%以上になると予想でき、さらに保有期間中のキャッシューフローも税引き後で年間30万円ほど確保できることがわかりました。

さらに、このマンションの別の部屋の売買取引事例を確認してみると、空室を売り出した場合の売買価格は1190~1680万円が実例だとわかりました。

なので、法人の方が退去した場合にコスパのよいリフォームを施して実需向けに売れば、売却益も十分に狙えます。

今までに数千件の物件をスクリーニングしてきましたが、上位5位に入るぐらいの数字だったので迷わず買付申込をすることにしました。

なるべく早く決断したので、結果として一番手を確保でき、融資も順調に付いて無事に購入することができました。

これが私の大家デビューした経緯です。

購入後の物件収支の概算は下記です。

年間のキャッシュフロー総額は約33万で推移しております。

尚、入居者が信頼性の高い大手の法人のため、家賃収集業務は不要と判断し自主管理としました。

今まで支払い遅延やクレームなどは1回も起きておりません。建物管理以外の管理費を不要にできたこともキャッシュフローの増加に繋がりました。

それと、今まで6年間程保有してきましたが、去年、退去になったため、リフォームを実施して現在は売却活動中です。

売却益を含めた収支は売却が完了したら、別途、当ブログで改めてご報告したいと思います。

物件2

ふたつ目の物件も埼玉県にある中古のファミリー向け区分マンションです。

売主さん家族が新居購入に伴い引越しするとのことで、今の住まいを売却されるとのことでした。

基本スペックとしては、一日乗降客10万人以上の駅(物件1と同じ駅)から徒歩17分、RC造で築28年、広さ64.95m2、見込み家賃8.3万円の物件で販売価格は700万円です。

購入後は自分で入居付けする必要があるものの、ファミリー向け物件で表面利回りが14%あるのはなかなか良いと思いました。

すぐに現地調査に行って、外観と内覧調査を済ませた後、貸し出すのに必要な内装リフォーム費用は約60万円と見積もりました。

リフォーム費用および購入諸費用を計算に入れて、今後の25年間の収支シュミレーションを行ったところ、実質的な年間利回りは10%以上を確保できる可能性が高いことがわかりました。

加えて、同じマンションの別部屋の売買事例は690~1420万円であることがわかり、私が買おうとしてる700万円は過去の最安値圏であることも決断を後押ししました。

こうして購入申込みを行うことにしたのです。

私が買付をいれたのは2番手でしたが、一番手の申し込み者がローン審査に通らなかったこともあり、幸運にも私が物件を購入するに至りました。

そうして2つ目の区分マンションを購入することができました。

ところが、購入後は入居付けに苦戦することになります。

リフォームは順調に終わりましたが、家賃設定をやや強気に出しすぎたこと(9.1万円)、入居付け繁忙期(1-3月)を逃したこともあり、10か月程度、空室が続いてしまいました。

家賃を下げて入居付けしても良かったのですが、一方では、売却するとそれなりに利益が出そうなことに改めて魅力を感じてしまい、思い切って売却することにしました。

1080万円で売りに出したところ、2週間程度で買い付けが入り、あっという間に売却できました。

今思うと、もう少し高くても売れてたのではないかと思います。

1年での売却なので譲渡税率が高額な「短期譲渡所得税」40%が適用されてしまいますが、税引き後でも実質的な利回りは約22%という結果でした。

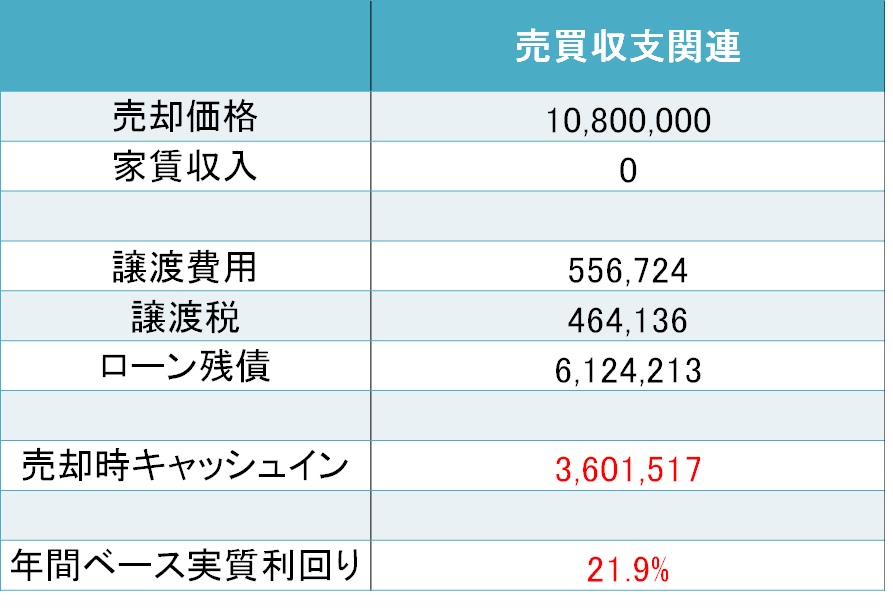

以下が収支詳細です。

購入時と保管期間中にかかった支出は308万円(購入時支出+譲渡費用)なのに対して、売却時に税引き後換算のキャッシュイン総額は360万円となりました。

保有期間は11ヶ月半でしたので、年ベースに換算すると利回りは約22%です。

投資額が300万かかったのに対して、利益は52万かと思うと物足りない感じがしましたが、52万円もらいながら、不動産賃貸業の勉強ができたと思うとよい自己投資だったかと思います。

区分マンション投資を行った私の感想

私の場合、不動産投資は区分マンションからスタートしましたが、いい経験ができたと思っています。

物件価格は低くても、不動産の探し方、評価方法、融資獲得方法、管理会社との連携方法、物件運営方法などをきちんと学ぶことができました。

今では一棟物件も運営していますが、このときの経験は、今の賃貸運営にとても役立っています。

ただし、一棟物件に比べたら1戸あたりの管理の手間が増えるので、区分マンションを増やし過ぎるのも問題かなと個人的には感じました。

ですが、「価格を抑えて不動産投資を始めたい」「不動産投資(事業)の基礎を学びたい」という人にとってはすごくよい投資方法かと思います。

まとめ

区分マンション投資における私の実体験をお話ししました。

購入前に長期的な収支シュミレーションを行い、かつ、売却も見据えた割安な値段で買えれば、利益を出すことは十分可能です。

不動産投資を小さくスタートするには、いい教材となるでしょう。

是非、不動産投資を始めたい人は検討してみてください。本記事が少しでも役に立てたら幸いです。