「不動産投資と株式投資、結局どちらがよい?」

「どちらの利回りが大きい?」

こんな疑問をお持ちの方もいるかと思います。

投資を始めた頃の私もそうでした。

そこで今回は、投資を始めたときに知っておきたかった不動産投資と株式投資の利回りやメリットについてご紹介したいと思います。

ちなみに私は、不動産投資と株式投資のどちらも行っている投資歴13年の個人投資家です。

サラリーマン時代から両方を行い、安定収入を得る目途が立って2020年に会社員を退職しました。

両方のメリットとデメリットは熟知しているつもりですので是非、参考にしていただけると幸いです。

目次

結論からいうと、長期的な利回りだけを考えれば、株式投資の方が優れています。

ですが、全ての人にとって株式投資がおすすめできるかといえば、そうでもありません。

株式投資、不動産投資のどちらにもメリットがあり、総合的に考えていく必要があります。

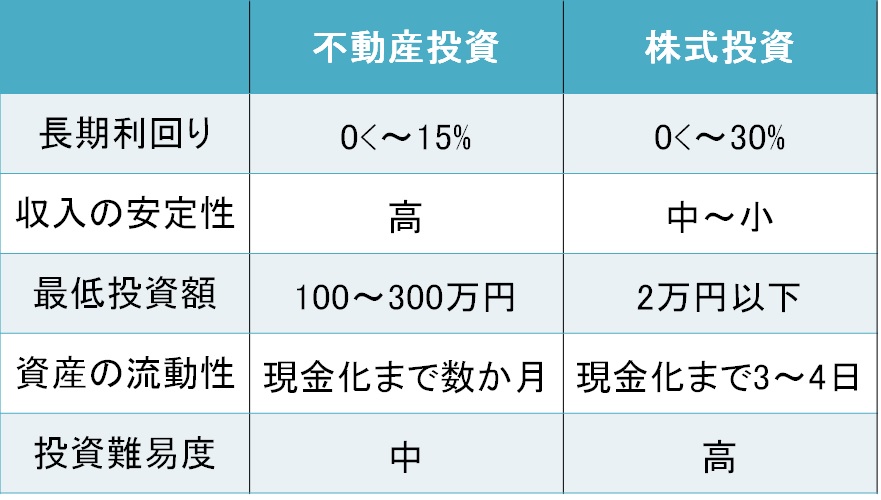

不動産投資と株式投資の比較一覧表

長期利回り

株式投資の年間利回りは、0~30%。不動産投資は0~15%といった具合です。

(ただし、どちらも不勉強で行えば、損失を出すことも大いにあります)

☑株式投資

株式投資の達人であるウォーレンバフェットやピーターリンチは年率30%を出した実績があります。

ピーターリンチ:1977~1990年の平均年率29%

ものすごい実績ですよね。

ですので、ひとまずは株式投資の年間投資利回りの上限は30%程度と捉えておきましょう。

(実際には直近10年間でもこれを上回る実績を出した日本の個人投資家も多くいます。

例えば、片山晃さん井村俊哉さんも年率30%以上をたたき出しています。)

「これは投資の凄い人がやったからできたことであって私には関係ない」と感じる人もいるかと思いますが、株式投資に対して全く知識がなかったとしても、年率5~8%なら現実的な数値です。

銘柄選定スキルがなくても、株のパッケージであるETF(上場投資信託)を買って、年に一回、リバランスというメンテナンスをすれば、現実的に達成できる数値です(例えば IVVやVTIなどは年率6-9%です)。

☑不動産投資

一方で不動産投資は、どうでしょうか。

都心 or 郊外、中古区分 or 新築アパートなど様々な物件がありますが、「初期投資額+修繕他費用」に対する「累計家賃収入+売却益のリターン」は、良い物件で良い時期に売却したとしてもMAXで年率15%というのが私の感触です。

(家賃収入を購入金額で割った「表面利回り」ではありません)

しかも不動産投資の実質的な利回りは極大点が存在する傾向があり、一般的には保有から6~10年目に売却するのが最も投資効率が高いです。

これは、5年目以降は長期譲渡所得税になって税金が安くなること、10年以上経過すると修繕費が増えてくること、家賃が下落すること、経費化できる金額が減ってくることなどが要因です。

株であれば、保有企業が問題なく事業を継続していれば、利回りが低下してくることはありませんが、不動産投資は少し違います。

不動産投資では、その事業的な要因と日本の税制の面から長期的には利回りが下がってくることを認識しておきましょう。

収入の安定性

収入の安定性は間違いなく不動産投資の方が安定してます。

私の場合、複数のアパートから毎月の家賃収入を得ていますが、満室経営に近い運営ができていることもあって、ほとんど変化がありません。

私の感覚的には、単身者世帯では平均で2~3年で退去するイメージですので2~3年に一回、1~2か月の空室が発生しますが、それ以外は安定した収入を得ている状況です。(ただし、空室率の高い物件は運営に苦労するため注意が必要です)

一方で株式投資は、収入面ではあまり安定しません。株式投資から得られる利益は「配当金」と「売却益」の2種類です。配当性向を3割に設定している企業が多いのですが、そういった企業の場合は、毎年稼ぐ利益の3割を配当として受け取ります。

配当は比較的安定した収入なのですが、企業業績によって増配したり減配したりするので家賃収入に比べると安定はしません。

加えて、残りの7割の利益は内部留保という形で企業に蓄積されていくのですが、これが必ずしも短期的な株価に反映されるとは限らず、1年後に売却するとしても内部留保分を含んだ状態(=株価が上がった状態)で売れるとは限らないのです(長期的には株価に反映される可能性が高いです)。

その意味では株式投資の収入は安定したものになりません。

最低投資額

最低投資金額は株式投資が2万円以下、そして不動産投資は200-300万円程度で投資可能です。

なので株式投資の方が投資するハードルは低いと言えます。

株式投資の場合、今では単位株(ミニ株)を選べば、100-1000円程度でも投資することができます。

(ただし、1000円以下だと相対的に売買コストが上がるのでできれば、2~3万円の投資資金を用意したいところです。)

一方で不動産投資の場合、比較的購入金額の低い中古区分1室を買う場合にしても、2割程度の自己資金が必要です。800万円の物件だとしたら、160万円くらいは自己資金ないと銀行の融資を受けて購入することができません。

なので、株式投資に比べると資金的なハードルは上がります。

資産の流動性

株式投資の方が資産の流動性は高いです。

株であれば、売却してから3,4営業日後には指定した金融機関に現金が振り込まれます。

一方で不動産の場合は、売却依頼をしてから現金化するまでに最低2か月程度はかかります。

買い手がすぐに見つかる前提の価格設定だとしても、仲介業者の選定、レインズへの登録、契約、決済という売却手続きに1.5ヶ月ぐらいはかかってしまうからです。営業が長引いて買い手が見つからなければ、1年売れないなんてことも十分起こります。

投資難易度

投資の難易度をいうと不動産投資が「中」、株式投資が「高」といった具合です。

不動産投資は、紀元前からある不動産賃貸業という事業であり、そのリスクや対処方法は既にほとんどが体系化されています。

リスクは潰しやすいという意味で難易度は中程度です。

不動産投資に関する書籍を50冊程度読んでから始めれば、失敗する可能性は限りなく0に近いでしょう。

もし、50冊も本を読みたくない、もしくは人に教わりたいとかであればスクールに通って学ぶ方法もあるので検討してみるとよいでしょう。

ちなみに私はファイナンシャルアカデミーの不動産投資の学校に通っていました。

それなりの費用はかかりましたが、不動産の見極め方、買い方、運営方法などを実績がある人から学べたのでコスパは良かったと感じています。

気になる人は一度、オンラインの無料お試しセミナーに参加してみるとよいでしょう。

一方で株式投資は、学ばなければならないことが多く、難易度はやや高いです。

もし、株価のチャートのみで個別株の売買を行おうとしている人は大きな損失を出す可能性が高いので気をつけましょう。

ETF(上場投資信託)であれば、初歩的な勉強のみでOKですが、個別株を売買して年率10%以上を目指すのであれば、それなりに勉強することが必要です。

企業会計の知識や相場に対する心構え(バフェットはミスターマーケットという例えをしています)を身に付けることは必須でしょう。

それに加えて、企業の強みや競合優位性、妥当な価格を調査・判断して今の株価との乖離を見つけ出す技術が必要になってきます。

難易度はそれなりに高いです。

しかし、企業分析をすればするほどリスクを下げられるので、企業調査という宝探しを楽しめる人にとっては、長期的に高いリターンが望める分、不動産投資よりも有望な投資方法と言えます。

ここまで読んで、株式投資と不動産投資、どちらがよいと感じましたか?私の場合は、長期的には株式投資の方が利回りが高くなるのと企業分析が好きということもあり、これからは株式投資の比率を上げようとしています。

ただし一方で、現状維持の形で不動産投資も継続しようと考えています。

不動産投資にはご紹介した利点の他にもメリットがあるためです。

補足として、そのメリットも紹介しておきます。

その他の不動産投資のメリット

不動産投資の「収入の安定性」や「投資難易度が低い」というメリットの他にある利点としては株式投資に比べて「信用を得やすい」という点が挙げられます。

借り入れしやすい

「株式投資をしたいからお金を貸してください」。

こんなことを銀行の窓口で言えば門前払いです。

銀行は株式投資にお金を貸さないからです。

いくら有望な案件だと説明しても貸してくれる可能性は限りなく0です。

ですが、不動産投資の場合はあくまで事業であり、事業計画を説明できて収支が成り立つならば、融資審査のテーブルに乗ります。

さすがにアポなしで飛び込み訪問の場合は、対応してくれない可能性が高いですが、不動産仲介業者や他経営者の紹介受けて接触すれば、融資審査に持ち込んだ後に融資を受けることも十分に可能です。

一方で紹介がなくても不動産投資の融資を積極的に取り扱っている銀行(例えばオリックス銀行)であれば、紹介なくても審査してもらえるでしょう。

さらには事業性融資の返済履歴は、立派な財産になります。

その銀行に対するあなたの信用は高まり、不動産投資以外の事業を始めたい場合にも協力してくれる可能性は高まります。

保育施設を利用しやすい

サラリーマンは始めとする給与収入を得ている方は問題ありませんが、株式投資専業の場合は社会に対する信用が低く、子供の保育施設の審査に落ちる可能性があります。

保育の必要性を証明するのに弱い傾向があるからです。

私は、会社員を退職後に個人投資家になりましたが、一方で不動産投資(事業)を行っていたため、保育園の継続利用の審査に問題なく通りました。

実態を証明する開業届や確定申告書を役所に提出すれば、問題ありません。

株式投資専業の場合は、法人化して確定申告をするなりしないと通りにくくなります。

不動産投資をできる人はそもそも限られる

不動産投資は融資を受けないで投資するメリットはほとんどありません。

購入費用の全額を手持ちの現金で賄うと、投資利回りは初心者でもできるインデックス投資に負けるからです。

なので、銀行からの融資が必須ですが、誰でも利用できるわけではありません。

不動産投資を行いたいと思っても、資産が少なかったり、安定した職種についていないと融資してくれないのです。

もし、仮にあなたが安定した企業の会社員であったり、医師や弁護士であれば、非常に恵まれています。

不動産投資を始めるのにはチャンスともいえる状況です。

まとめ

不動産投資と株式投資のそれぞれのメリットと利回りについて説明しました。

長期的な利回りでは株式投資が有利です。年率が5~8%で満足できるならば、初歩的な勉強だけで足りるインデックス投資がよいでしょう。

また、それ以上の利回りを出したいのであれば、年率10%以上も狙える個別株投資を行う必要がありますが、企業分析や相場に対する心構えを学んだ上で行いましょう。

一方で、不動産投資の場合は、優良な物件を選んで運営できれば、こちらも年利回りが10%以上も狙えます。

株式投資とは異なり、安定した収入が得られるのと個人の信用が上がることがメリットです。

ただし、購入してから10年以上経ってくると実質的な利回りが低下してくることも注意しましょう。

是非、あなたに合った投資方法を選んでみてください。少しでも本記事が参考になれば幸いです。