私が不動産投資を始めた頃は、

「不動産投資では、一体どれくらいの利回りが妥当なのだろうか」

「この物件は、相場相応の物件なのだろうか」

などの疑問があり、物件の良し悪しを判断できずにいました。

今では、不動産投資の経験を積んで地域性や構造・間取りに基づいた利回り相場をすぐに調べられるようになったこと、

そして、賃貸収入・売却益・経費・空室率・家賃下落率の要素を盛りいれた「真の投資利回り」もすぐ計算できるようになったこともあって物件の良し悪しを素早く判断できるようになりました。

現在では、小規模ながらアパート2棟と区分1室のオーナーとなることができ、いずれの物件も初期投資に対する年間リターンは10%を超えており、会社員と同等の安定収入を得ることができています。

今回の記事では、不動産投資の基礎である「表面利回り、実質利回り」についてと私が身につけた利回り相場の把握方法と「真の利回り」の調査方法について解説していきます。

「真の利回り」を算出できるようになれば、他の投資商品(例えば、株や投資信託)と比較も可能になりますので是非、一読ください。

目次

結論として、物件の良し悪しを判断するには

①表面利回り、実質利回りからスクリーニングして物件をピックアップ

②地域別、物件種別の利回り相場を把握し、ピックアップした物件と比較

③収支シュミレーションを行い、真の不動産利回りを概算

の3段階の手順を踏みます。

まずは、不動産利回りの初歩となる「表面利回り」と「実質利回り」について解説します。

不動産利回りの計算方法

表面利回り

不動産投資の中で一番初歩的な指標です。まずはこの数値を確認しましょう。

例えば、物件価格が3000万円で年間の家賃収入が240万円である場合は表面利回り8%となります。

私見ですが、表面利回りが7%以下の物件はその時点で足切りしていいと思います。

銀行から金利1%以下で借入できて入居率100%で収支を回せるような物件(例えば都心の商業ビル)を取得できれば話は別ですが、これから個人で不動産投資を始めようとしている人は無縁です。

まだ信用力がなく、低金利で借りることができません。

金利が1%以上で表面利回りが7%以下の物件を買ってしまうのは、伸びしろがない上に突発的なリスクが発生した場合、赤字に転落するリスクが高くお薦めできません。

仮に入居率100%を何年も達成できたとしても、その利回りではインデックス投資の長期利回りを下回りますのでメリットがありません。

従って少なくとも表面利回り7%以上のものをピックアップしましょう。

実質利回り

表面利回りを少し拡張した考え方で、実際の収支により近い指標です。

表面利回りからピックアップした物件について、第2段目のスクリーニングとして計算して比較しましょう。

以下に年間諸経費と物件購入諸費用についてもう少し詳しく解説します。

☑年間諸経費

区分マンションであれば、管理費・修繕積立金が月額で固定された金額に設定されています。

アパート1棟やマンション棟の委託管理(集金業務やクレーム対応など)は3-5%を見ておけばよいです。

固定資産税や都市計画税も3-5%で設定しておきます。

その他の費用として物件特有の経費がないか調べます。

例えば、CATV代や保守点検費、町会費などですね。

これらを調べて家賃収入から差し引きましょう。

「実質的な家賃収入」は表面利回りの家賃収入から1~2割低下することが多いです。

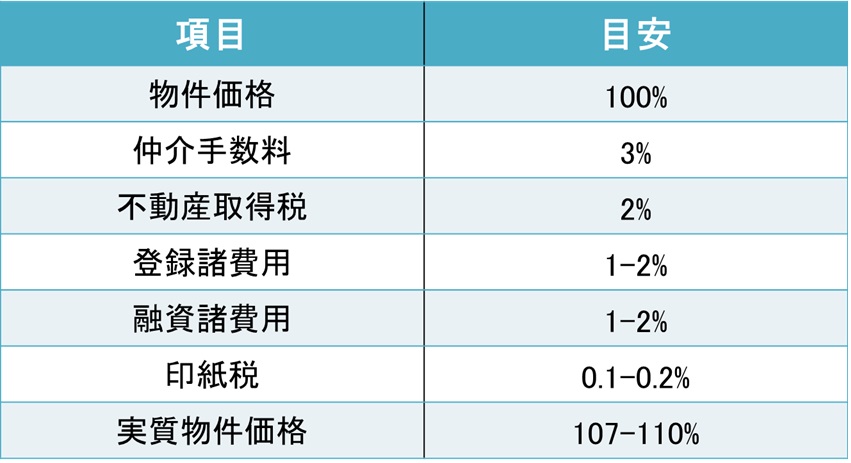

☑物件購入諸費用

物件取得にも上記ような諸経費がかかります。

仲介手数料や不動産取得税は3%程度かかるので高額になりがちです。

トータルすると1割程度、「実質の物件価格」は上がるイメージです。

この他にもアパート1棟やマンション1棟の新築物件の場合は、水道加入料金が設定されている場合が多いです。

物件価格に含めて売り出されている場合とそうでない場合がありますので、調べて計算しましょう。

尚、区分マンションのような小ぶりの物件程、表面利回りと実質利回りの乖離が大きくなります。

物件の規模や立地によっても異なりますので調査しましょう。

「表面利回りは高いけど、実質利回りを計算して比較したら優劣が逆になった」などはよく起こりますので注意して比較してください。

その中で自分がいいと思えるものを選びましょう。

地域別・物件種類別の利回り相場の確認方法

「表面利回りで1次スクリーニングし、実質利回りも計算した結果、自分が選んだ中では良さそう。。」という物件が見つかったとして、それが投資に値する物件なのかはどう判断したらよいでしょうか。

利回りに与える因子

実は、表面利回りや実質利回りは地域や物件種、築年、間取り・広さによって相場が変わります。

例えば、

②アパート1棟よりも区分マンションの方が表面利回りがいい

③新築よりも築古の方が表面利回りがいい

④狭い物件の方が広い物件よりも表面利回りがいい

などの傾向があります(実際には表面利回りの高さだけを求めると失敗します!)。

その相場をまずは把握しなければなりません。

特に地域別の利回り相場は必ず確認するようにしましょう。

利回り相場の確認方法

昔は、各都道府県の市区町村別の平均利回りが「楽待」という不動産投資専門のポータルサイトで簡単に検索できたのですが、その簡便な機能については、4~5年前に廃止されてしまいました。

代わりにお薦めするのが、「見える賃貸経営」で調べる方法です。

上記のように都道府県別や各市区町村別の各表面利回りの相場が確認できます。

注意点としては築年や駅近は特に考慮されておらず、あくまでエリアに存在する全ての物件の平均値であるということです。

あなたがピックアップした物件が新築であったり、駅近であれば、この利回りよりも低くなる傾向にあります。

それらを自分で補正して、相場との優劣を判断しましょう。

その結果、あなたのピックアップした物件の利回りが優れていれば、有望である可能性は高まります。(実際に、売主の「売り急ぎ」や「相続」などの事情で安く売りだされる場合があるのです)

これでも有望であると判断できれば、さらに収支シュミレーションを行いましょう。

「表面利回り」よりも大事な指標

不動産投資は、突き詰めれば「初年度および経年の支出に対して最終的にいくらお金が戻ってくるか」で決まります。

ご存じのとおり、表面利回り、実質利回りは単年度のみの想定であり、最終的な投資利回りではありません。

一例を取れば、家賃収入は経年とともに段々減るので利回りも低下するのです。

他にも費用とできる減価償却費の減少、空室率の上昇、修繕費の上昇などによって利回りは変化します。

また、表面利回りは高いのに、物件価値の低下がひどく売却益がマイナスとなり、売却時にいままでの賃貸収入を全て吐き出してしまうような物件もあります。

従って、不動産投資を成功させたいなら、購入時から売却時までの長期的な収支を予め概算して比較する必要があるのです。

① 収支シュミレーションを行う

これだけいうと「何だか複雑そう」と感じてしまうかもしれませんが、収支シュミレーションは、今は簡便なシュミレーションソフトがあるので簡単に計算できます。(物件価格やその他要素を入力して、ポチるだけです)

私がよく使っているのがファイナンシャルアカデミーが提供している「マネログ」です。

マネログは会員登録すれば、無料で使えます。

この他にも無料のシミュレーションソフトは世の中にたくさんあるので、自分に合うもので計算してもらってもいいです。

ちなmにマネログの計算結果例はこちら。

ページ切り抜きの関係上12年目までしか載せてませんがきちんと融資返済期間まで計算してくれます。

尚、項目入力の際に「キャップレート」とありますが、このキャップレートは売却時の表面利回りのことです。

キャップレートが低い程、物件価格は高く売れるということですので売却益が多く出ます。

キャップレートは「見える賃貸経営」で相応のエリア・築年数で検索して調べた値を入力しましょう。

② 6年後に売却した場合の「投資効率」を確認する

最後に真の投資利回りを計算する方法です。

真の投資利回りは「初年度および経年の支出に対して最終的にいくらお金が戻ってくるか」を数値化したものです。

私の場合は、短期譲渡所得税(購入後5年)ではなくなり、最も投資効率が良くなりやすい6年目の売却想定で算出・比較するようにしています。

A = 6年目売却時キャッシュフロー総額(賃貸収入含む) ÷ 初年度キャッシュアウト

この例だと最初の出だしが561.7万円6年後の売却キャッシュフロー総額が1145.1万円なのでAは2.0386

真の投資利回りはこの6乗根なので1.126です。

つまり、年率12.6%ですね。

この数値を目安として物件の良し悪しを判断していくとよいでしょう。

この数値の便利なところは、不動産だけではなく、他の証券とも比較できることですね。

12.6%ならば、インデックス投資の利回り6~8%を大きく上回っているので、有望な可能性が高いです。

(ただし、物件評価は厳しめにつけてくださいね)

まとめ

表面利回り・実質利回りの計算方法と相場の調べ方、そして「真の利回り」の計算方法をお伝えしました。

相場の把握とその比較は大前提であり、自分がピックアップした物件が相場と比較して劣っていないかよく吟味してみてください。

尚、表面利回り・実質利回りは、単年度のみであり、家賃下落や減価償却などが考慮されていないので、「真の利回り」を最重要視することをお薦めします。

本記事が少しでも読者の役に立てれば幸いです。